皆さん、こんにちは。AKIRAXでございます!

今回は、実はわたくし投資を考えております!投資ってなんだか難しそうですよね?元本割れ何て言うのも聞きますし・・・、どの銘柄を選べばいいのか?など考えることが多そうです。

投資を始めるにあたり、一番必要なものは投資資金ですが次に必要なものは証券会社ですよね。

その前に【投資を考える!投資とは何なのか?投資を始めるための知識を知ろう!】

これから投資を始めたいと思っている方は、ぜひ最後まで読んでみてくださいね。

何かのヒントになればと思います。

貯蓄と投資

投資をしたいと思った事ありますか?私は今がその瞬間です。

投資を始めようと考えている時は、自分の人生を考えている時だと思います。

この機会に投資を始める準備を始めてみましょう!

貯蓄

貯蓄をしていますか?

貯蓄は、すぐに使うことのできる流動資産のことです。

簡単にいうとお財布に入っているお金とか、銀行に預けているお金とか、つまり貯金ですね。貯蓄をしているつもりはなくても自然に貯蓄をしている事になっていると思います。

投資

投資は、中長期的な目線で増やすお金のことです。

お金が増えることを見込んで購入する株や債券なをが投資というものに当たります。

投資の基本にあるもの

上記にも触れましたが、投資を考える瞬間って、自分の人生(将来)を考えている時なのではないかと思います。自分のライフプランを考える事ですね。

ライフプランとは

ライフプランとは、いわば将来に向けた人生の設計図のことです。

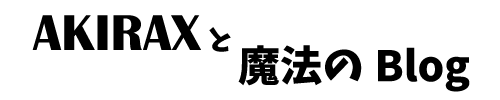

金融庁より 以下の画像を含む

人生の中では、就職や結婚、子どもの教育、住宅購入など、さまざまなイベントが発生し、そのときどきでお金がかかるものです。

そこで、こうした人生における各種イベントを想定して、どのくらいのお金がかかるかを考えて準備したり、あるいは病気や災害といった想定外の事態に備えたりしておく必要があります。老後の生活や相続について、具体的に考えておくことも、こうしたライフプランの一部と言えるでしょう。

これらの人生で起こりうるイベントについて具体的に考えずにいれば、いざイベントが発生したときに困ったり、場合によっては、イベントそのものの実現性が低くなってしまうかもしれません。

まあ、将来のことを考えて準備することですね。

具体例もありますので見てみてください。

具体的なライフイベントをお金と結びつけて考えてみましょう。

- 将来どのような仕事に就くのか→どのくらいの収入があるのか?

- 結婚(結婚式)はするのか→するのであれば、費用はどのくらいかかるのか?

- 子どもは作るのか→作るのであれば、出産や子育て・教育にどのくらいの費用がかかるのか?

- 住宅は持ち家に住むのか、賃貸にするのか→購入費用・賃料はどのくらいかかるのか?

- 転職はするのか→するのであれば、収入はどのくらい変わるのか?

- 老後はどういった生活がしたいのか→老後の資金はどのくらい必要なのか

自分のライフプランを早いうちから考えておくことは、自分の将来のビジョンを明確にする上で、とても重要です。また、ライフプランとお金の話とを同時に考えることで、人生設計で描いた内容を実現し、充実させていくこともできます。

金郵貯より

投資の最大の魅力とリスク

複利効果

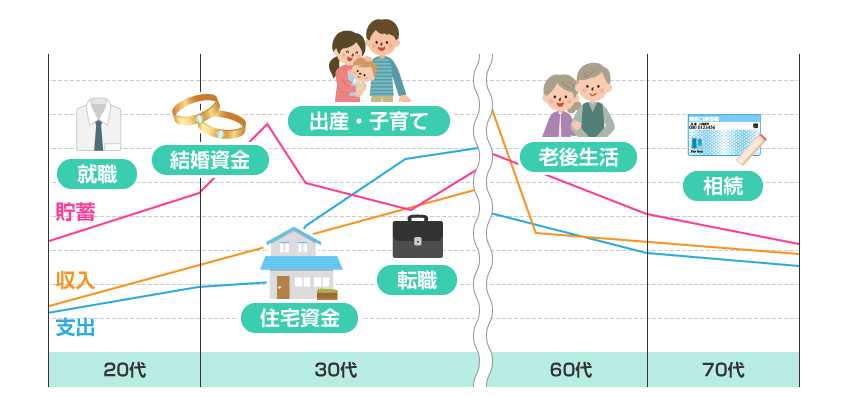

投資には、中長期的に行っていくことで、投資資金を運用して得られた利益が更に運用されて増えていく「複利」の効果があります。「投資期間」と「複利」の効果には関係があり、投資期間が長いほど、複利効果も大きくなる傾向があります。また投資期間が長いことで、投資による価格変動リスクが小さくなり、安定した収益が期待できます。

金融庁より

複利効果の例をみると、こんなにすごいのか!と思うかもしれませんが、上記の図は分かり易いように想定年利は10%で計算されています。10%の利回りは現実的ではないので、複利の説明用ということで考えてください。

しかし、複利はすごい力を持っていることは確かです!

リスクはある

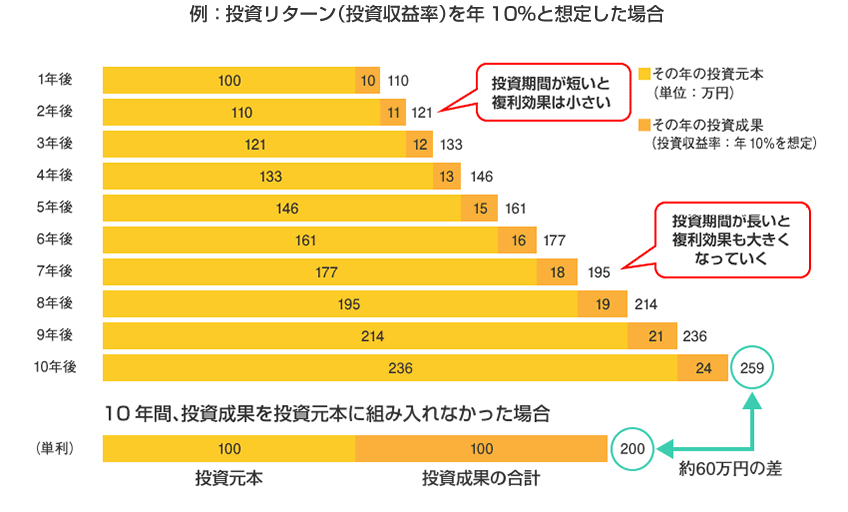

複利という効果があることが分かりましたが、当然良い面があれば悪い面もあります。

それがリスクです。

リスクにも種類があるので、これを理解しておく必要があります。

これを見るとリスクと言っても種類が結構ありますね。

よく言われているのは、元本割れですね。投資した金額を下回ることを言います。

上記の各リスクにより生じるリスクですね。

投資にかかる手数料

投資は、株や債券などを購入して中長期の目線で行うことは、分かって頂けたと思います。

しかし株や債券を購入するのには購入代金+手数料がかかります。

手数料というのは株や債券にかかるものではありません。

購入するときの手数料

証券会社(販売会社)に支払う手数料です。たいていの場合手数料はかかりますが、ノーロードファンドという販売手数料のない会社もあります。

保有時にかかる手数料

運用管理費

この運用管理費も証券会社に支払う手数料になります。

保有する額や保有している期間に応じて支払うので投資している間はこの手数料が発生し続けます。

監査報酬

投資信託などが受ける会計監査にかかる費用のこと。

売買時にかかる手数料

売買委託手数料

投資信託が株や債券を売買する場合に発生する費用です。

信託財産留保額

信託期間の途中で売却(換金)する場合に生じる費用です。

その他の手数料

上記の手数料のほかにもあります。

解約手数料もあれば、販売手数料や運用管理費用には消費税もかかってきます!

どんだけ、手数料がかかるんだよ!!っと思いますよね。

大切になる証券会社選び

これだけ手数料があり、この手数料を払うのどこなのか?

それは証券会社です。

この各種手数料で、証券会社は成り立っています。利用する側からすると手数料は出来るだけ抑えたいわけですが、証券会社は手数料を出来るだけ払って欲しいわけですね。

まとめ

- 投資と貯蓄は異なる。

- ライフプランを考える。

- 偉大な複利効果

- リスクを考える。

- 思いのほか手数料がかかる。

- 証券会社選びが重要。

今回は、【投資を考える!投資とは何なのか?投資を始めるための知識を知ろう!】についてお伝えしてみました。次回は大切な証券会社選びについてお伝えしたいと思います。

どこの証券会社いいのかなぁ~。何を基準に選べばいいのかなどを考えてみたいと思います。

将来の自分の事を考えてライフプランを考えてみましょう。この記事を読んだ今がチャンスです。

この記事を最後まで読んでいただきありがとうございました。では次回の記事でお会いしましょう!AKIRAXでした。ありがとうございました!